其他法规

5分钟搞懂2019年增值税新政

发布时间:2019-03-29 11:06:11 点击量:2183

从3月5日政府工作报告明确深化增值税改革,3月20日国务院常务会议明确增值税减税配套措施,到财政部、税务总局、海关总署联合发布“2019年第39号公告”以及国家税务总局发布“2019年第14号公告”,一系列改革措施最终落地,并自2019年4月1日起执行。本文为您一一解读新政。

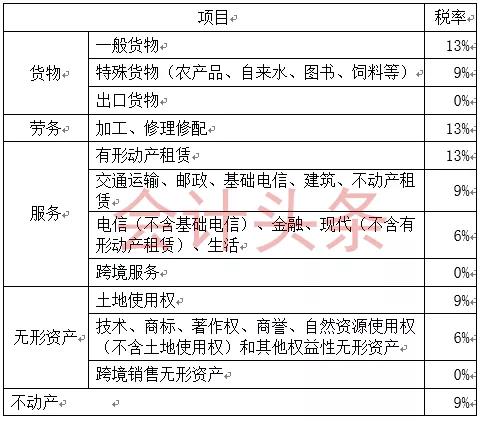

1 税率下降16%⇢13%,10%⇢9%

增值税一般纳税人(注:小规模纳税人适用征收率,而非税率)发生增值税应税销售行为或者进口货物,原适用16%税率的,税率调整为13%;原适用10%税率的,税率调整为9%。最新税率表如下:

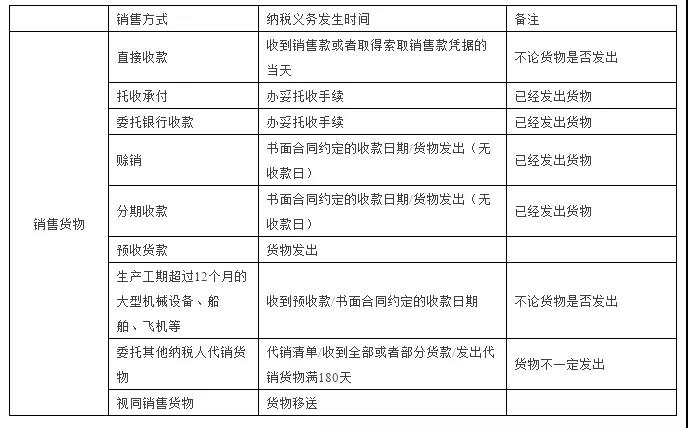

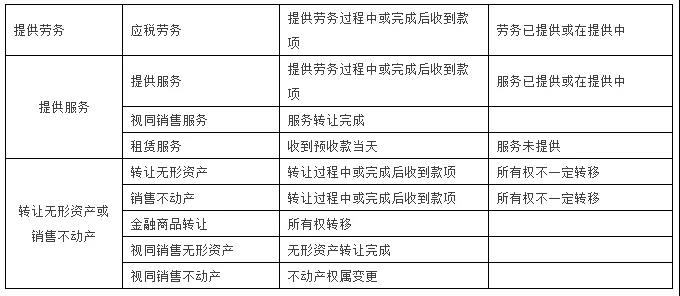

执行口径(一):时间——增值税纳税义务发生时间。

(制图/阿莲姐姐)

我举几个例子:

执行口径(二):4月1日前业务——若需红冲或者补开发票,依原税率;但须手工选择。

2 农产品扣除率变了

纳税人购进农产品,原适用10%扣除率的,扣除率调整为9%。纳税人购进用于生产或者委托加工13%税率货物的农产品,按照10%的扣除率计算进项税额。详见下表:

3 不动产现在可以一次抵扣

纳税人取得不动产或者不动产在建工程的进项税额不再分2年抵扣,而是采取一次性抵扣。

此前按照上述规定尚未抵扣完毕的待抵扣进项税额,可自2019年4月税款所属期起从销项税额中抵扣。

4 机票、火车票等票据可以抵扣了

纳税人购进国内旅客运输服务,其进项税额允许从销项税额中抵扣。抵扣凭证包括增值税专用发票、增值税电子普通发票、注明旅客身份信息的航空运输电子客票行程单、铁路车票公路、水路等其他客票。

目前增值税扣税凭证见下表:

温馨提示:燃油附加费也可以抵扣哦!记得要加上~

5 加计抵减增值税你知道怎么操作吗

自2019年4月1日至2021年12月31日,允许生产、生活性服务业纳税人按照当期可抵扣进项税额加计10%,抵减应纳税额。

(一)适用对象:提供邮政服务、电信服务、现代服务、生活服务取得的销售额占全部销售额的比重超过50%的纳税人。

比如说,你是2017年6月成立的一般纳税人餐饮企业,那你在2018年4月-2019年3月的餐饮服务收入/全部收入要大于0.5,才可以用加计抵减增值税政策。

(二)抵减税额计算

1、当期计提加计抵减额=当期可抵扣进项税额×10%

2、当期可抵减加计抵减额=上期末加计抵减额余额+当期计提加计抵减额-当期调减加计抵减额

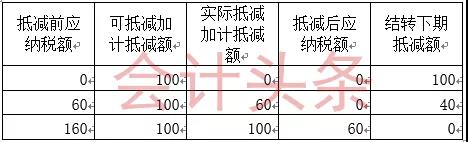

(1)抵减前的应纳税额等于零的,当期可抵减加计抵减额全部结转下期抵减;

(2)抵减前的应纳税额大于零,且大于当期可抵减加计抵减额的,当期可抵减加计抵减额全额从抵减前的应纳税额中抵减;

(3)抵减前的应纳税额大于零,且小于或等于当期可抵减加计抵减额的,以当期可抵减加计抵减额抵减应纳税额至零。未抵减完的当期可抵减加计抵减额,结转下期继续抵减。计算举例(单位:万元)

(三)适用加计抵减政策的生产、生活性服务业纳税人,应在年度首次确认适用加计抵减政策时,通过电子税务局(或前往办税服务厅)提交《适用加计抵减政策的声明》。

6 留抵税额可以退

(一)适用条件(须同时符合):

1.自2019年4月税款所属期起,连续六个月(按季纳税的,连续两个季度)增量留抵税额均大于零,且第六个月增量留抵税额不低于50万元;

2.纳税信用等级为A级或者B级;

3.申请退税前36个月未发生骗取留抵退税、出口退税或虚开增值税专用发票情形的;

4.申请退税前36个月未因偷税被税务机关处罚两次及以上的;

5.自2019年4月1日起未享受即征即退、先征后返(退)政策的。

(二)退税范围:增量留抵税额,指与2019年3月底相比新增加的期末留抵税额。

(三)计算公式:允许退还的增量留抵税额=增量留抵税额×进项构成比例×60%

(四)申请期间:增值税纳税申报期内。

(五)纳税人取得退还的留抵税额后,应相应调减当期留抵税额。再次满足退税条件的,可以继续向主管税务机关申请退还留抵税额,但连续期间,不得重复计算。

- 上一条:《智能制造评判标准及相关政策解读培训》 通知

- 下一条:没有了

您现在的位置:

您现在的位置: